一定額以上の専従者給与を支払っている場合、源泉徴収を行う必要があり、原則毎月税務署に納付しないといけません。特例申請していれば半年に1回で済みます。

私は特例申請をしているので半年に1回でよいのですが、うっかりしていて上期分の納付をし忘れたまま期限を過ぎてしまいました。。

ちなみに提出期限は以下で、対応し忘れに気づいたのは8/6・・・。

- 原則

給与支払い月の翌月10日まで - 納期の特例を申請している場合

1〜6月分:7月10日まで 7〜12月分:翌年の1月20日まで

この記事では事の顛末と期限切れ後の納付方法について解説します。

最初に結論

- 納付期限切れでも、税額が1万円未満なら不納付加算税及び延滞税はかからない

- 払う意志があれば、税務署は親切に対応してくれる

- 期限を過ぎていても必ず対応する(納付する)べし!

背景

フリーランスになって7年目。昨年までは、確定申告などの税務関係はすべて税理士さんにお願いしていました。お願いしている手続きには専従者の年末調整も含まれています。顧問料込でトータル年間12万円くらいお支払いしていました。

フリーランスになりたての時は、仕訳の仕方や節税対策など分からない点を都度相談していたのでとても助かっていました。ただ、ここ数年は質問することもなくなり、青色専従者の年末調整と確定申告の手続きだけで年間12万はちょっと高く感じるようになりました。

そこで思い切って今年から自分で手続きをすることに決めました。コロナ禍でなるべくコストを削減して有事に備えたいという思いもありましたので。

しかし・・・!!早速ポカをやらかしちゃいました。。

それは、青色専従者給与の源泉徴収し忘れ&上期分の源泉所得税の納付し忘れです。

ちなみにうちは青色専従者給与を昨年度の途中から11万円に変更しています。当初は青色専従者給与額の王道である8万円(青色専従者に対して所得税や住民税が発生しない額)にしていたのですが、このあたりの記事の考え方を知り、給与額を変更しました。

ざっと調べたところ、源泉徴収し忘れについては、妻から返金してもらうか次の給与支払い時にまとめて源泉徴収すれば何とかなりそうです。つまり家庭内で何とか辻褄合わせができるはず。

でも、税金の納付についてはそうも言ってられません。「知らなかった」では済まされないのが税金。怖い、、、どうしよう・・・。

やったことその1.やよいのサポートに問合せ

私は今年から「やよいの青色申告オンライン」を使っています。昨年まではデスクトップ版を使っていましたが、自分で手続きするにあたってクラウド版に切り替えました。freeeとかマネーフォワードのほうが評判高そうですが、デスクトップ版からのデータ引き継ぎがスムーズかと思ってやよいの青色申告オンラインにしました。

やよいの青色申告オンラインのプランは、業務相談もできるトータルプランを選びました。初年度1万円なので、まぁありかなと。

そこでまずはやよいのサポートに問合せてみました。

ただ、具体的な対応方法については教えてもらえませんでした。

(質問内容)

青色専従者の源泉徴収について相談させてください。 青色専従者への給与額を、昨年9月から8万円→11万円に変更しました。

そのため、源泉徴収が必要だと思われるのですが、うっかりしてしまい今まで納付していませんでした。なお昨年までは税理士さんに確定申告等をお願いしていたので、税理士経由で0円納付書を税務署に報告してもらっていました。半期に一度で良い、納期特例を選択しています。

上期分を後から納付するには、税務署へ連絡し納付書を入手し、納付すればよろしいでしょうか?また、その場合帳簿上の記帳の仕方などもアドバイスいただけると幸いです。

(回答結果)

青色専従者の源泉徴収税についての、ご確認ですね。 大変申し訳ございませんが、青色専従者の源泉徴収税の納付方法については 弊社では詳細をご案内することができないため、お手数をおかけいたしますが 顧問の税理士先生や、所轄の税務署へご確認をお願いいたします。

◎ご参考URL 「税務署の所在地などを知りたい方」 https://www.nta.go.jp/about/organization/access/map.htm

以下、専従者給与支給時に、所得税を源泉徴収する入力方法と 源泉徴収した所得税を納付したときの、入力例をご案内いたします。

●専従者給与を支払ったとき 「専従者給与」を所得税を、源泉徴収する前の総支給額で計上した後 別に源泉徴収した所得税を、計上する取引を入力します。

(以下略)

残念、、、。

やったことその2.税理士ドットコムに質問投稿

続いて、税理士ドットコムというサイトに質問を投稿してみました。投稿したページがこちらです。

青色専従者給与の源泉徴収をしていなかった場合の対応について | 税理士ドットコム

今回始めて登録&投稿したのですが、お二人の税理士さんから回答が来ました。質問投稿から1時間くらいで回答がもらえたので驚きました。無料で使えるのが嬉しいですね!

質問した結果、分かったのは、

- 上半期分(1~6月分)は0円納付書でもOKっぽい

- 税額が1万円未満なら不納付加算税及び延滞税はかからない

ということでした。

やったことその3.税務署に電話

納付額が0円だとしても納付書の提出は必要になります。ただ、納付書が手元になかったので税務署に問合せてみました。

初めから税務署に問合せれば早かったんですが、何かビビってしまって躊躇しちゃったんですよね・・・。

で、担当の方に確認したところ、以下のことが分かりました。

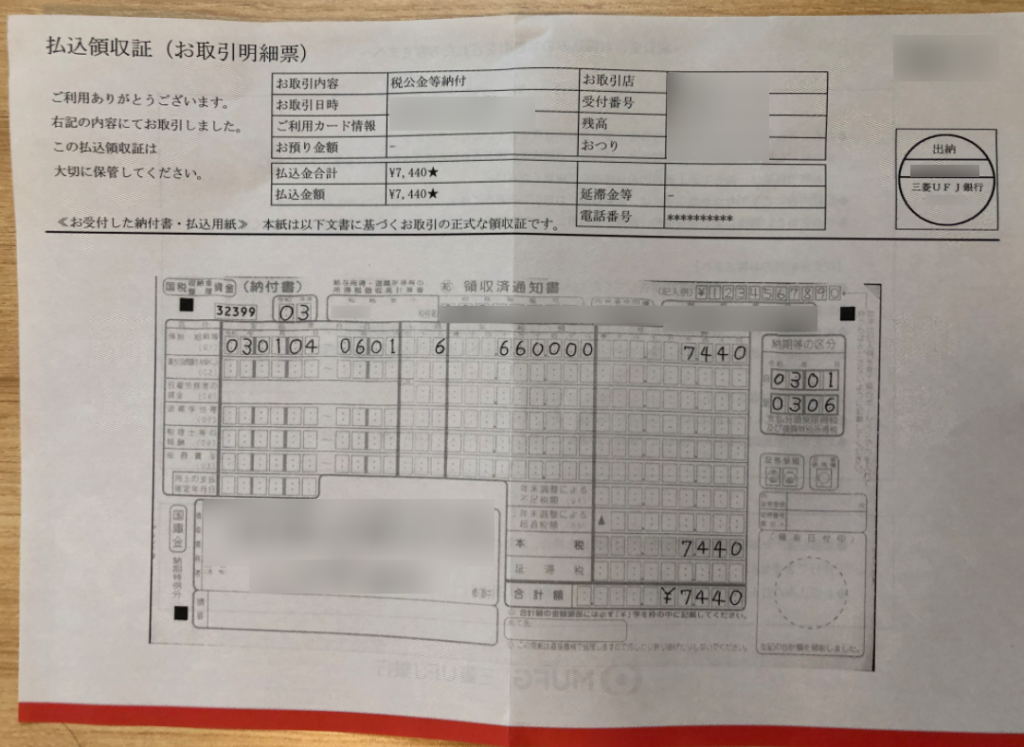

- 月額報酬11万なら源泉徴収額は1,240円、6ヶ月で7,440円

参考:給与所得の源泉徴収税額表(令和2年分) - 上期分は0円ではなく、7,440円を納付する必要あり

- 不納付加算税及び延滞税はかからない

- e-taxの登録をしていればダイレクト納付という方法もある

- e-taxを登録していないなら税務署から納付書を取り寄せる必要あり

- 納付は税務署または最寄りの金融機関でもOK

あれ?7,440円分納付する必要ありというのは、税理士ドットコムでの回答と違う!?と思いましたが、おそらく税理士ドットコムでの私の質問のしかたが悪かったんだと思います。

あるいは、延滞税等は発生しないので実質上期分は0円納付でも問題ないのかもしれないけど、税務署としては0円納付でいいとは言えない(取れるものはしっかり取る)ということかも。あくまで推測です。

いずれにしても、年末調整時に最終計算すれば結果同じことなので、アドバイスどおり7,440円納付することにしました。

納付書はお願いしたら郵送で送ってくれることになりました。

担当してくれた税務署の方は延滞してることに対して特に小言を言うわけでもなく、とても親切な応対で、こちらからの質問についても丁寧に解説してくれました。

きっと、税金を払う意志がある人に対して無下にはしないということなのかなと思いました。この気付きがある意味今回の件で一番の収穫だったかもしれません。

やったことその4.納付書を書いて無事納付!

納付書が届いたので、去年下期の納付書を参考に記入。

税務署から領収済通知書(納付書)が届く。1部予備で合計2部送ってくれた

記入の仕方はこちらのページも参考になりました。

https://kidukilife.net/money/tax/syotokuzeityousyuusyo/

http://aoiroshinkoku.biz/?post_type=contents5&order=DESC&orderby=date

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2018/data/25-28.pdf

記入後、銀行に行って無事納付を済ませました!

銀行にある専用端末で納付可能。明細票は正式な領収書なので大切に保管

まとめ

以上、青色専従者の上期分の源泉徴収税を納付し忘れてて焦った話でした。

最後に、青色専従者の源泉徴収税納付について、ポイントを再度おさらいしておきましょう。

- 専従者給与が一定額以上の場合、源泉徴収して税務署に納付する必要がある (原則毎月、特例申請していれば半年に1回)

- 納付期限切れでも、税額が1万円未満なら不納付加算税及び延滞税はかからない

- 払う意志があれば、税務署は親切に対応してくれる

- 期限を過ぎていても必ず対応する(納付する)べし!

いや〜今まで税理士さんにお願いしていたとはいえ、何度も年末調整や確定申告をしてきていたので自分でもできる!と思って油断していました。これじゃ事業主失格ですね。

気持ちを改め、しっかり節税しつつ払うものは滞りなく払っていきたいと思います!